本文

空き家の譲渡所得の3,000万円特別控除(空き家の発生を抑制するための特例措置)

(1)特例措置の概要

被相続人の居住の用に供していた家屋及びその敷地等を相続した相続人が、相続開始の日から3年を経過する日の属する年の12月31日までに、一定の要件を満たして当該家屋又は土地を譲渡した場合には、当該家屋又は土地の譲渡所得から3,000万円を特別控除します。

この特例措置は、平成31年度(令和元年度)税制改正要望の結果、特例の対象となる相続した家屋について、被相続人が相続の開始の直前において当該家屋に居住していたことが必要でしたが、老人ホーム等に入居していた場合(一定の要件を満たした場合に限ります。)も対象に加わることとなりました。

さらに、令和5年度税制改正要望の結果、2023年(令和5年)12月31日までとされていた本特例措置の適用期間が2027年(令和9年)12月31日までに延長されることとなり、特例の対象となる譲渡についても、これまでは当該家屋(耐震性のない場合は耐震改修工事をしたものに限り、その敷地を含む。)又は取壊し後の土地を譲渡した場合が対象でしたが、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても、適用対象に加わることとなりました。この拡充については令和6年1月1日以降の譲渡が対象です。

制度の概要【令和6年1月1日以降の譲渡】 [PDFファイル/294KB]

制度の概要【令和5年12月31日以前の譲渡】 [PDFファイル/120KB]

特別控除を受けられる要件等の詳細については下記をご参照ください。

国土交通省HP:空き家の発生を抑制するための特例措置<外部リンク>(別ウィンドウで開きます)

(2)申請書

この特例の適用を受けるためには、確定申告の際に必要な書類として、「被相続人居住用家屋等確認書」の交付を受ける必要があります。家屋が所在する市区町村に「被相続人居住用家屋等確認書」の交付申請を行ってください。

被相続人居住用家屋等確認申請書は下記よりダウンロードできます。

申請書の作成に際しては、下記記入例やチェックシートをご参照下さい。

【令和6年1月1日以降の譲渡】の場合は、以下の様式、記入例及びチェックシートをご利用ください。

- 別記様式1-1(譲渡の時において耐震基準に適合する被相続人居住用家屋の譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/108KB][PDFファイル/223KB]

- 別記様式1-2(被相続人居住用家屋の全部の取壊し若しくは除却をした後又はその全部が滅失をした後における譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/113KB][PDFファイル/239KB]

- 別記様式1-3(譲渡の時から譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋が耐震基準に適合することとなった場合又は被相続人居住用家屋の全部の取壊し若しくは除却がされ、若しくはその全部が滅失をした場合における譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/117KB][PDFファイル/247KB]

- (記入例)別記様式1-1 [PDFファイル/152KB]

- (記入例)別記様式1-2 [PDFファイル/159KB]

- (記入例)別記様式1-3 [PDFファイル/166KB]

- チェックシート [PDFファイル/294KB]

【令和5年12月31日以前の譲渡】の場合は、以下の様式をご利用ください。(令和4年4月1日様式変更)

- 別記様式1-1(被相続人居住用家屋又は被相続人居住用家屋及びその敷地等の譲渡の場合)【令和5年12月31日以前の譲渡】 [Wordファイル/85KB][PDFファイル/217KB]

- 別記様式1-2(被相続人居住用家屋の取壊し、除却又は滅失後の敷地等の譲渡の場合)【令和5年12月31日以前の譲渡】 [Wordファイル/91KB] [PDFファイル/234KB]

※当該確認書の交付のための提出書類である「被相続人の住民票の除票の写し」「申請被相続人居住用家屋の相続人の住民票の写し」は個人番号(マイナンバー)を省略したものをご提出ください。個人番号(マイナンバー)が表記されている住民票等を取得している(提出する)場合には、黒塗りした上でご提出ください。

※確認申請書の提出から確認書の交付まで数日かかります。税務署での手続等も考慮し、早めの相談と申請をお願いします。

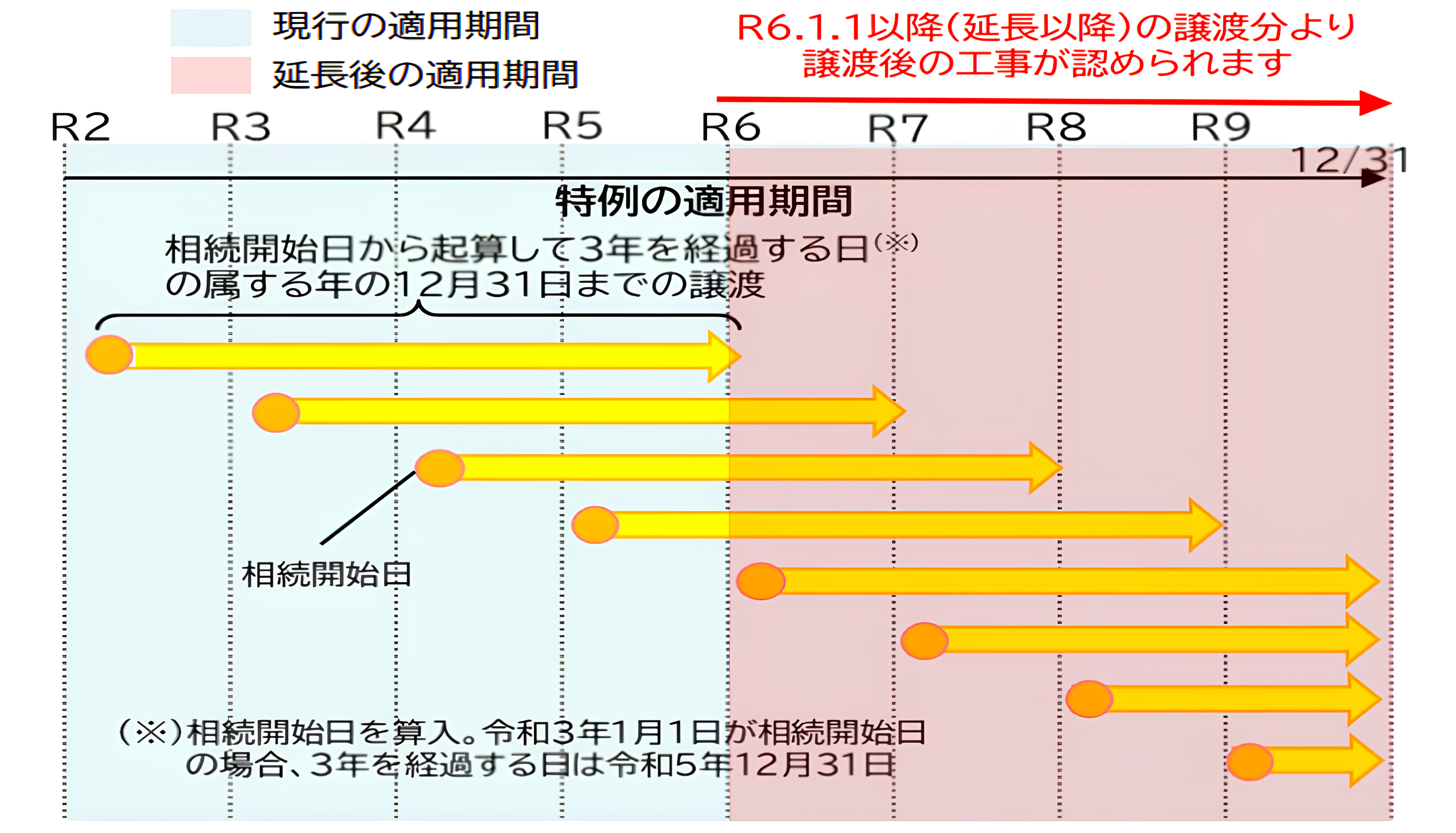

(3)譲渡に関する期間の要件(イメージ図)

特例の適用を受けるためには、家屋又は敷地の譲渡日は、以下の2要件を共に満たすことが必要になります。

- 相続開始日から起算して3年を経過する日の属する年の12月31日までであること。

- 特例の適用期限である令和9年12月31日までであること。

ダウンロード

【令和6年1月1日以降の譲渡】の場合

- 別記様式1-1(譲渡の時において耐震基準に適合する被相続人居住用家屋の譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/108KB]

- 別記様式1-1(譲渡の時において耐震基準に適合する被相続人居住用家屋の譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/223KB]

- 別記様式1-2(被相続人居住用家屋の全部の取壊し若しくは除却をした後又はその全部が滅失をした後における譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/113KB]

- 別記様式1-2(被相続人居住用家屋の全部の取壊し若しくは除却をした後又はその全部が滅失をした後における譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/239KB]

- 別記様式1-3(譲渡の時から譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋が耐震基準に適合することとなった場合又は被相続人居住用家屋の全部の取壊し若しくは除却がされ、若しくはその全部が滅失をした場合における譲渡の場合)【令和6年1月1日以降の譲渡】 [Wordファイル/117KB]

- 別記様式1-3(譲渡の時から譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋が耐震基準に適合することとなった場合又は被相続人居住用家屋の全部の取壊し若しくは除却がされ、若しくはその全部が滅失をした場合における譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/247KB]

- (記入例)別記様式1-1(譲渡の時において耐震基準に適合する被相続人居住用家屋の譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/152KB]

- (記入例)別記様式1-2(被相続人居住用家屋の全部の取壊し若しくは除却をした後又はその全部が滅失をした後における譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/159KB]

- (記入例)別記様式1-3(譲渡の時から譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋が耐震基準に適合することとなった場合又は被相続人居住用家屋の全部の取壊し若しくは除却がされ、若しくはその全部が滅失をした場合における譲渡の場合)【令和6年1月1日以降の譲渡】 [PDFファイル/166KB]

- チェックシート [PDFファイル/294KB]

【令和5年12月31日以前の譲渡】の場合