本文

確定申告書作成の際の注意点

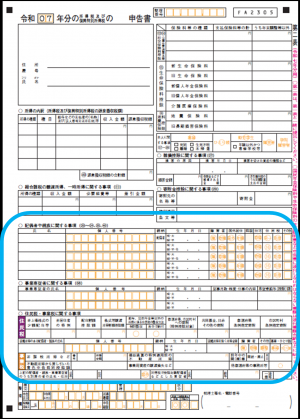

確定申告書の「配偶者や親族に関する事項」「住民税に関する事項」の記入漏れはありませんか?

確定申告書の「配偶者や親族に関する事項」「住民税に関する事項」(2表)の内容は、市民税・県民税の算定に使用します。所得税額に影響がなくても、該当する項目があれば記入してください。

記入がない場合、市民税・県民税決定の際に適用することができません。(市民税・県民税額等に影響する場合があります)

確定申告書 2表

↓

確定申告書の2表「配偶者や親族に関する事項」「住民税に関する事項」の記入例 [PDFファイル/530KB]

同一生計配偶者及び16歳未満の扶養親族

課税か非課税かの判定(扶養親族の人数)に影響があるほか、課税・非課税証明書の発行や行政サービスの負担額や支給額等の算定等に支障をきたすことがあります。

所得控除の対象とはなりませんが、該当する場合は必ず記入してください。

※影響するものの一例

- 課税か非課税かで金額が異なるもの…介護保険料、保育料等

- 扶養親族の人数によって異なるもの…児童扶養手当の所得制限等

配当割額控除額・株式等譲渡所得割控除額

上場株式の配当所得・株式等譲渡所得を確定申告する場合は、あらかじめ徴収された「配当割額」「株式等譲渡所得割」が市民税・県民税の税額から控除されます。

取引報告書等に記載されている「住民税」の欄の金額をご記入ください。

※特定口座内で還付されている場合は、記入しないでください。

※令和6年度からは、市民税・県民税の特定配当等・特定株式等譲渡所得の課税方式について、所得税

で選択した課税方式と異なる課税方式を選択できなくなりました。

寄附金税額控除

市民税・県民税の税額控除の対象となる寄附をされた場合、この欄に寄附額の記入がないと、市民税・県民税の税額控除が適用されません。また、ワンストップ特例申請をされた場合でも、確定申告書を提出する場合は、その分も含めて申告をする必要があります。

※市民税・県民税の寄附金税額控除について、くわしくは、こちらをクリックしてください。

給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択

副業や一時所得など、主たる給与以外の所得に対する税額を、全額給与から天引き(特別徴収)するか、納付書等で納付(普通徴収)するか選択できます。

普通徴収を希望される場合は、必ず「自分で納付」を選択してください。指示がなければ、原則、特別徴収となります。

その他

- 住宅ローン控除の適用を受けられる場合は「特例適用条文等」の欄に居住開始年月日の記入をお願いします。

- 事業専従者がおられる場合は、収支内訳書(青色決算書)だけではなく、確定申告書の第二表「事業専従者」に関する事項にも必ず記載してください。

※確定申告に関する問合せは、奈良税務署(電話0742-26-1201)へ

※確定申告書は国税庁のホームページ<外部リンク>から作成することができます。(新規ウィンドウを開きます)